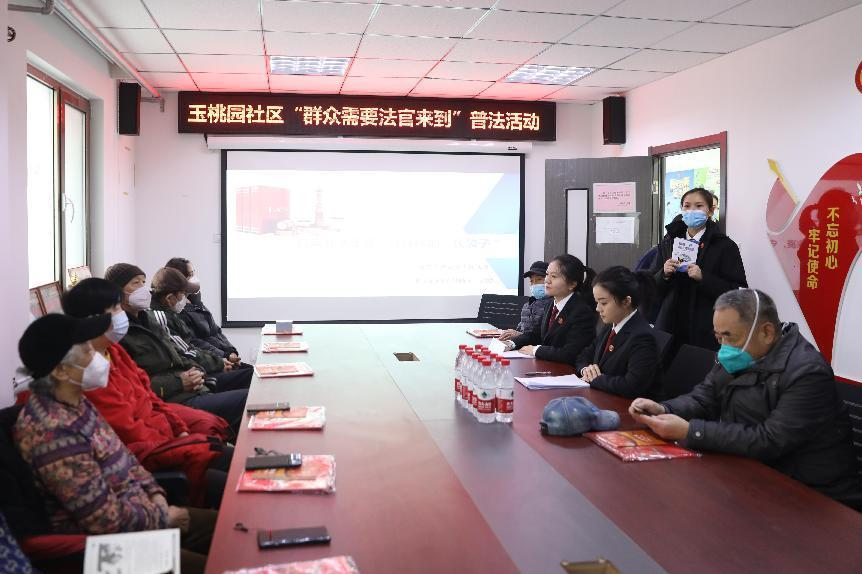

为切实将防范非法集资宣传教育工作做细做实,让群众远离非法集资陷阱,北京西城法院联合新街口街道司法所,于2023年2月15日在新街口街道玉桃园社区举行线下防范非法集资主题普法活动,邀请到刑事审判庭法官刘婕、法官助理孙皓宇主讲。玉桃园社区居民近20人参与了此次活动。

活动开始后,法官向居民介绍非法集资案件的情况,总结该类犯罪的特征表现,解读非法集资典型案例,向居民提示日常生活中的风险。

发挥余热“献爱心” 被“坑”落入非吸陷阱

退休在家的张阿姨一直想发挥余热、老有所为,某天邻居拿出一张印着“入社享福利、领礼品”的宣传单,说小区里新成立了一家专门组织老年人参加公益慈善活动的公司,最近还要开宣讲会吸纳新会员。

张阿姨听了觉得很有意义,决定实地去了解看看。到了这家公司后,张阿姨发现公司挂着“学雷锋、做好事”“献爱心、送温暖”字样的横幅,贴着公司员工探访希望小学、贫困山区的照片。

宣讲会中,公司负责人夏某介绍公司的主营业务是销售动力水、鹿血酒等健康养生产品,因为热心公益,夏某还成立了“慈善公社”,只招收退休人员,“公社”定期组织“访贫问苦”活动帮助弱势群体,例如组织“慈善演出”筹措资金捐建希望小学,组织会员去养老院、孤儿院慰问等。不仅如此,“公社”还会经常组织“免费旅游”作为会员福利。夏某强调以上活动只针对“公社会员”,“公社会员”按照级别不同须每年交纳几千元至上万元不等的会员费。

张阿姨没有犹豫,非常痛快地交钱入会。此后,张阿姨参加了几次“公社”组织的周边游和文艺演出,渐渐和夏某熟悉了起来。

夏某向张阿姨透露,自己其实是某典当公司的股东,典当公司和银行有业务合作,有内部渠道可以购买短期高息理财,月息20%-30%不等,而且“风险小、回报高、周期短”。张阿姨出于对夏某的信任,先后多次给了夏某70余万元,夏某也都给张阿姨出具“借条”。但原本承诺两个月还本付息的项目,到期后夏某只返还给张阿姨10万元。张阿姨察觉有异,多次催要未果后选择报警。

经查,夏某以公益慈善活动为名,吸引退休人员入社成为社员,后又宣传短期理财渠道、互助平台等项目,承诺“保本高息”,吸引投资。经审计,截至案发,夏某共向100余人次非法吸收资金1600余万元。

本案中,夏某非法变相吸收公众存款数额巨大,其行为侵犯了国家金融管理制度,扰乱了金融市场秩序,已构成非法吸收公众存款罪。法院判决被告人夏某犯非法吸收公众存款罪,判处有期徒刑4年6个月,并处罚金15万元。

通过这则案例提示广大群众,尤其是中老年群体,投身公益、旅行游玩可以充实日常生活、丰富精神世界,但与此同时也要警惕自己的善良同情和兴趣爱好被犯罪分子利用。大家在日常生活中,一方面要认准知名、正规的慈善组织、旅行社和金融机构,参加任何机构组织的活动之前务必先通过官方网站或权威渠道“验明正身”;另一方面,要谨记“世上没有免费的午餐”,不要被天花乱坠的广告宣传迷住双眼,在诱惑面前要清醒理智、冷静客观、“三思而行”。

投资“赌场”就能分红?熟人推荐也不靠谱

70多岁的苏阿姨经老朋友介绍认识了刘某。一见面,刘某就向苏阿姨介绍起了投资项目。

刘某说,现在有一个外国的赌场项目,是实力很强的合法上市公司需要吸收资金用于公司发展才推出的,项目投资少、回本快、利润高,保证每天都有返利,大约在投资后的一个月就可以收回本金,再之后每天都有不同程度的分红。投资虽不能在个人账户内直接支取现金,但只要登录赌场的网页就能看到投资情况,收益按赌场每天的交易额,比照投资额度的百分之二左右来分红,可在网页上按照美元计算的电子筹码来查看分红情况。投资该项目首先需要交700元的入会费,投资额最低为7000元。

虽然刘某说得挺复杂,但苏阿姨并没有深入了解,只听到投资7700元1个月就能回本,又想着是老朋友介绍,便动了心,立刻按照刘某说的交了钱。刘某给苏阿姨写了收条,上面写着“保证本金退回”的字样。看到收条,苏阿姨又多了一份放心。

后来刘某又对苏阿姨说起投资升级的事儿,说这个项目的投资有不同的级别,投资金额越多,介绍朋友越多,就越能成为更高级别的代理,相应分红的金额也就越高。

苏阿姨不仅多交钱升了级,还打算叫些朋友都来投资,想着这样不仅自己能赚到介绍费,还能让大家都赚到钱。她很快把这个项目推荐给了朋友魏阿姨、王阿姨、杨叔叔等人。朋友当中有人也提出了质疑,但禁不住苏阿姨再三推荐,也就认可了投资。

为了避免机会流失,苏阿姨还用了现金垫付、积分兑换等方式来让朋友们尽快投资,晚点再把钱还她就行。苏阿姨一直等着项目分红,哪知才过去了几个月,就发现登录查询投资情况的网站页面公告显示接相关博彩主管部门的通知,勒令网络整改,自己投资的金额再也查不到了,别说拿不到分红,本金也取不出来。一些投资人随即报警,被告人刘某很快被警方抓获归案。

本案中,刘某变相吸收公众存款100余万元,扰乱金融秩序,达到数额巨大标准,其行为已构成非法吸收公众存款罪。法院判决被告人刘某犯非法吸收公众存款罪,判处有期徒刑3年3个月,并处罚金6万元。

当前,非法集资的隐蔽性逐渐增强,许多骗局以私募入股、虚拟数字货币、区块链、元宇宙等新概念为名目,通过熟人推荐等方式扩大规模,利用网站运营等途径吸收资金,具有较大诱惑力和较强欺骗性,参与者易遭受财产损失。大家在日常生活中要树立理性的投资理财观念,对于不了解的领域保持审慎的态度,打消“以小钱赚大钱”的想法。高收益必然伴随着高风险,切勿相信“稳赚不赔”一类的谎言!

真“金矿”不怕火炼 假“项目”不堪一击

从事房地产工作的丁先生最近手头有一点富余资金,听人介绍吉林的一家矿业公司的金矿投资项目,前景非常好,打算亲自去公司了解详细情况。

与公司工作人员联系后,丁先生应邀前往公司办公室,他发现还有很多人被这个项目吸引。当时公司的人介绍,金矿项目是采取合作开发、投资入股的模式,投资款每股为人民币3.6万元,投资期限为四个月,两个月即可回收本金,四个月可以实现入股本金的翻番。

丁先生听完介绍,颇为心动,但也并没有立马相信,而是留了个心眼,询问当时负责市场开发的张经理,公司是否有开矿的资质。张经理称,公司在吉林省某市有金矿,并且取得了探矿证,为了办理采矿证需要以入股的方式募集资金。丁先生要求看一下公司的探矿证,张经理说没问题,并向来了解情况的客户们出示了矿产资源勘查许可证复印件,许可证明上载明的探矿权人为该公司,还载有“证号”“勘查项目名称”“地理位置”等信息。

丁先生和其他客户看完探矿证后,心里踏实多了,纷纷答应和公司签订合同。丁先生在接下来的几个月里,连续多次以本人和亲属的名义投资了72万元。前三个月,公司还能正常返款,大约返了37万元,从第四个月开始,公司就不再返款了。

丁先生非常着急,到公司了解情况,并要求公司尽快返款,还有几名客户没收到返款也来到公司责问。后来公司为了让大家相信确有其事,由公司法人王某带着丁先生和其他客户到吉林考察,开车拉着他们到一个山沟里看到了金矿,并称开采金矿还需要从其他地方贷款一亿元,此后可向客户继续返款。后来,公司迟迟没有向客户返款,丁先生等人发现被骗后报案。

本案中,王某等人使用伪造的矿产资源勘查许可证,虚构“合作开发金矿”的事实,以某矿业公司募集资金为名,以高额返利为诱饵,骗取27名被害人款项共计200余万元。法院认定王某等人以非法占有为目的,使用诈骗方法非法集资,且数额特别巨大,构成集资诈骗罪,判处王某等人7年至10年有期徒刑不等,并处罚金,同时责令王某等人退赔被害人的经济损失160余万元。

通过这则案例提示大家,金矿开采,必须是具有法人资格的企业,依法得到批准,同时取得探矿证和采矿证,才能取得开采权。如果有人宣传金矿开采项目,并声称取得了相关证件,大家一定要登录国家行政主管部门官网,仔细查验证件上的各项信息是否相符。同时,我们也要知道,开采金矿并不是稳赚不赔的生意,开采的成本往往非常高,如果遇到金价低迷的情况,很有可能会赔钱,所以如果对方宣传投资金矿项目保本付息,就算这个金矿项目是真的,也可能是在没有相关金融资质的情况下非法吸收公众存款,最后资金链一旦断裂,投资款也就有去无回了。

法官提示

“不留名”。不随意填写调查问卷、不点击陌生链接、不在空白合同上签字、不对陌生人谈及真实个人信息和家庭情况,包括姓名年龄、电话住址、银行账户、家庭成员等。

“慎参加”。不随意根据传单、电视广告指引参加线下“养生讲座”“健康体检”“拍卖换购”“抽奖兑换”“旅游参观”等可疑活动,不贪图免费礼品,不接受免费服务。

“不轻信”。不相信“保本高息” “稳赚不赔”等投资承诺,勿轻信虚假宣传,从主体资格、营销方式、互联网网址、收款账号等方面全面辨识是否属于非法集资活动。

“不动心”。不参加“购物返本”“消费返利”等购物活动,切忌“捡漏”“占便宜”心态,选择正规投资渠道,守好自己的“钱袋子”。

“慎付款”。不要轻易付款转账,不与银行、保险从业人员个人签订投资理财协议,在作出任何款项支付决策之前都要“三思而后行”。

“不拖延”。在发现问题后一定要留存相关证据,及时报警,不要等待、拖延,以防延误公安机关侦查抓捕和追赃挽损的黄金时间。

参与此次活动的社区居民纷纷表示,本次宣讲很有收获,增加了防范非吸的法律知识,如今各类新型违法犯罪活动越来越多样、越来越隐蔽,法院的普法宣传教育很有必要,希望类似的活动更多地开展。

北京西城法院希望通过本次宣讲,充分宣传非法集资的危害性,揭露典型作案手法,营造良好舆论氛围,帮助群众提高风险防范意识、远离非法集资陷阱。